- EuropaAsiaMedio Oriente

- Tutte le liste di controllo

- HR

- Lista di controllo per la customer due diligence

Lista di controllo per la customer due diligence

La lista di controllo per la customer due diligence di LiveAgent è uno strumento cruciale per identificare e mitigare i rischi associati ai clienti, proteggendo l'azienda da perdite finanziarie. Include verifiche di identità, valutazioni del rischio e altro.

- Proteggere le informazioni

- Verificare l’identità dei clienti

- Verificare le sanzioni

- Effettuare una valutazione del rischio del cliente

- Raccogliere informazioni aggiuntive

- Verificare le informazioni aggiuntive

- Effettuare dei controlli sul background

- Assumere un avvocato

- Monitorare l’attività dei clienti

- Notare eventuali cambiamenti nel comportamento

- Eseguire dei controlli regolari con LiveAgent

- Segnalare attività sospette sull’account

Una lista di controllo della customer due diligence (CDD) è una parte fondamentale del programma di compliance di qualsiasi azienda. Questo documento aiuta le aziende a identificare e valutare il rischio associato ai loro clienti. Per mitigare queste potenziali minacce, le aziende devono raccogliere informazioni sui loro clienti e adottare misure per verificarle. In questo post discuteremo i componenti principali di una lista di controllo CDD e forniremo degli esempi su come completare ogni fase.

L’importanza di una lista di controllo per la customer due diligence

L’esecuzione del CCD è un processo cruciale per qualsiasi organizzazione o istituto finanziario. Compilando un documento che delinea i passi necessari da compiere, le aziende possono assicurarsi di rispettare gli obblighi legali e normativi. Inoltre, una lista di controllo per la conformità alla CDD può aiutare le aziende a identificare e valutare i potenziali rischi di fare affari con alcuni clienti. Facendo tutto il necessario per mitigare questi rischi, le aziende e gli istituti finanziari possono proteggersi da potenziali perdite finanziarie.

Chi può beneficiare di una lista di controllo della customer due diligence?

Aziende che hanno a che fare con i clienti

Tutti possono trarre vantaggio da una lista di controllo CDD che li aiuti a evitare problemi legali o finanziari che potrebbero derivare dal fatto di non aver eseguito la due diligence sui clienti. Seguendo i passaggi della lista di controllo, possono essere certi di prendere le precauzioni necessarie per evitare potenziali problemi.

Imprese tenute a rispettare le normative antiriciclaggio

Le normative antiriciclaggio (AML) richiedono alle aziende di adottare misure aggiuntive per prevenire il finanziamento di attività criminali. Tra questi requisiti normativi rientra la compilazione del CCD. Disponendo di una lista di controllo, le aziende possono assicurarsi di essere costantemente conformi alle normative antiriciclaggio.

Qualsiasi organizzazione o istituto finanziario che voglia proteggersi dai rischi finanziari associati ai propri clienti

Questo documento può aiutare le aziende a identificare e valutare le potenziali minacce poste dai loro clienti. Adottando misure per mitigare tali rischi, le aziende possono proteggersi dalle perdite finanziarie che potrebbero derivarne.

Scopri la nostra lista di controllo per la customer due diligence

Verifica la sicurezza delle tue reti e dei tuoi sistemi e assicurati che i tuoi dipendenti siano formati sulle migliori pratiche di sicurezza dei dati.

Perché è importante proteggere le informazioni?

Per proteggere la tua azienda dalle potenziali perdite finanziarie che potrebbero verificarsi in caso di furto dell’identità dei tuoi clienti. Inoltre, se i tuoi sistemi vengono violati, potresti essere soggetto a pesanti multe da parte degli enti normativi.

Come proteggere le informazioni?

Innanzitutto, devi disporre di controlli interni e di una politica di sicurezza dei dati che delinei le misure ragionevoli da adottare per proteggere le tue reti e i tuoi sistemi. Inoltre, verifica che tutti i tuoi dipendenti siano istruiti sulle migliori pratiche di sicurezza dei dati, come ad esempio non condividere le password o scaricare file che non provengono da fonti affidabili.

Quali strumenti dovresti utilizzare per proteggere le informazioni?

- firewall – per proteggere le reti da minacce esterne

- sistemi di rilevamento delle intrusioni – per monitorare le reti alla ricerca di attività sospette

- software di prevenzione della perdita di dati – per evitare fughe di dati sensibili

- crittografia dei dati – per proteggere i dati in transito

- controllo degli accessi – per limitare l’accesso dei dipendenti ai dati sensibili

- formazione dei dipendenti – per educare i dipendenti alle migliori pratiche di sicurezza dei dati

- assicurazione per la sicurezza informatica – per proteggere finanziariamente l’azienda in caso di violazione dei dati

Raccogli e conferma i nomi, gli indirizzi, le date di nascita e altre informazioni identificative dei tuoi clienti.

Perché è importante verificare l’identità dei clienti?

Per assicurarsi che si stiano adottando misure ragionevoli per confermare che i clienti sono quelli che dicono di essere. Ciò contribuirà a prevenire i furti di identità e le frodi, oltre che a rispettare le normative antiriciclaggio.

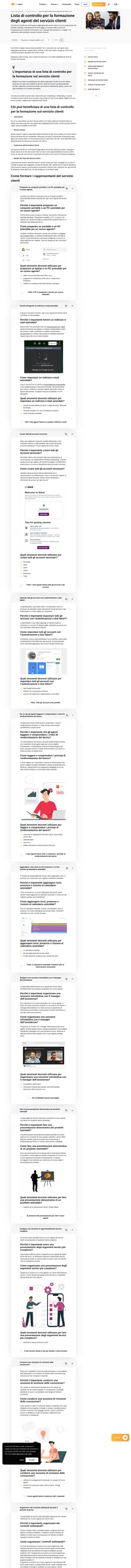

Come verificare l’identità dei clienti?

Raccogli le loro informazioni attraverso un modulo online o un questionario Know Your Customer (KYC) e verifica che corrispondano ai tuoi archivi. Successivamente, dovrai confermare la correttezza dei dati ottenendo delle copie dei loro documenti d’identità, come passaporti o patenti di guida.

Quali strumenti dovresti utilizzare per verificare l’identità dei clienti?

- moduli online e/o questionari KYC – per la raccolta di informazioni sui clienti

- documenti d’identità – per confermare i dati del cliente

Cerca i nomi dei tuoi clienti negli elenchi delle sanzioni per assicurarti che non stai facendo affari con persone o entità soggette a restrizioni.

Perché è importante verificare la presenza di sanzioni?

Se fai affari con qualcuno che è soggetto a sanzioni, potresti incorrere in pesanti multe o addirittura in prigione. Per questo motivo, devi verificare la presenza di sanzioni prima di concludere qualsiasi affare.

Come verificare la presenza di sanzioni?

id="h-idh-il-metodo-pi-comune-quello-di-cercare-i-nomi-dei-tuoi-clienti-negli-elenchi-delle-sanzioni-questi-elenchi-sono-solitamente-gestiti-da-agenzie-governative-forze-dellordine-o-iil">id=”h-il-metodo-pi-comune-quello-di-cercare-i-nomi-dei-tuoi-clienti-negli-elenchi-delle-sanzioni-questi-elenchi-sono-solitamente-gestiti-da-agenzie-governative-forze-dellordine-o-i”>Il metodo più comune è quello di cercare i nomi dei tuoi clienti negli elenchi delle sanzioni. Questi elenchi sono solitamente gestiti da agenzie governative, forze dell’ordine o istituzioni finanziarie, il che significa che contengono informazioni accurate e aggiornate.

Quali strumenti dovresti utilizzare per verificare la presenza di sanzioni?

- elenchi di sanzioni – per verificare se i tuoi clienti sono persone o entità soggette a restrizioni

- agenzie governative e/o istituzioni finanziarie – per ottenere informazioni accurate e aggiornate

Dopo aver raccolto e verificato le loro informazioni, è necessario valutare il profilo di rischio del cliente associato.

Perché è importante valutare il rischio del cliente?

Stimare la probabilità di frode o il rischio di riciclaggio aiuta a determinare il livello di due diligence necessario per ogni tipo di cliente. Ad esempio, i clienti ad alto rischio dovranno essere sottoposti a controlli più severi rispetto a quelli a basso rischio.

Come fare una valutazione del rischio cliente?

id="h-idh-puoi-assegnare-un-punteggio-ai-tuoi-singoli-clienti-in-base-a-fattori-come-il-loro-paese-dorigine-il-settore-e-la-cronologia-delle-transazioni-in-questo-modo-avrai-unidea-pi-prp">id=”h-puoi-assegnare-un-punteggio-ai-tuoi-singoli-clienti-in-base-a-fattori-come-il-loro-paese-dorigine-il-settore-e-la-cronologia-delle-transazioni-in-questo-modo-avrai-unidea-pi-pr”>Puoi assegnare un punteggio ai tuoi singoli clienti in base a fattori come il loro paese d’origine, il settore e la cronologia delle transazioni. In questo modo avrai un’idea più precisa di quali siano i tuoi clienti a rischio più elevato e che, quindi, richiedono una maggiore due diligence.

Quali strumenti dovresti utilizzare per la valutazione del rischio cliente?

- punteggio – per valutazioni basate su determinati fattori di rischio del cliente

- valutazioni del rischio paese – per verificare il livello di rischio complessivo nella sede del cliente

- valutazioni del rischio del settore – per verificare il livello di rischio specifico del settore

A seconda dei risultati della valutazione, potrebbe essere necessario dover raccogliere ulteriori informazioni sui clienti.

Perché è importante raccogliere ulteriori informazioni?

Serve a verificare ulteriormente la loro identità e a valutare il loro livello di rischio. Ad esempio, potresti decidere di richiedere delle copie dei loro rendiconti finanziari.

Come raccogliere ulteriori informazioni?

Puoi richiedere i documenti necessari direttamente al tuo cliente o tramite un modulo online. Una volta in possesso dei documenti, verifica che le informazioni corrispondano a quelle che hai già in archivio.

Quali strumenti dovresti utilizzare per raccogliere ulteriori informazioni?

- moduli online – per richiedere un documento ufficiale al tuo cliente

- documenti aggiuntivi, ad esempio estratti conto bancari – per valutare ulteriormente le categorie di rischio dei clienti.

Dopo aver raccolto tutte le informazioni necessarie, devi verificarle per assicurarti che tutto sia corretto.

Perché è importante verificare le informazioni aggiungive?

Perché contribuisce a proteggere l’azienda dalle frodi e dal potenziale rischio di riciclaggio di denaro. A tal fine, potrebbe essere necessario confermare l’indirizzo o il luogo di lavoro di un cliente, ad esempio.

Come verificare le informazioni aggiuntive?

Ci sono diversi modi per farlo, come chiamare il cliente o inviargli una lettera. Puoi anche utilizzare dei servizi di terze parti come fonte indipendente per verificare l’identità e/o l’indirizzo del cliente.

Quali strumenti dovresti utilizzare per verificare ulteriori informazioni?

- telefonate – per contattare direttamente il cliente

- lettere – per verificare l’indirizzo del cliente

- servizi di terze parti – per un ulteriore processo di verifica, ad esempio il controllo dell’identità o la conferma dell’indirizzo

A seconda dei risultati ottenuti finora, potrebbe essere necessario effettuare ulteriori controlli sui clienti.

Perché è importante effettuare dei controlli sul background?

Questo aiuta a valutare ulteriormente il livello di rischio di un cliente e garantisce che sia chi dice di essere. In questa fase, se lo ritieni necessario, dovresti controllare il loro casellario giudiziario o la loro cronologia finanziaria.

Come effettuare dei controlli sul background?

Dovresti cercare nei database online o assumere un servizio professionale. Una volta ottenute le informazioni richieste, devi esaminarle attentamente per individuare eventuali “red fleg”.

Quali sono gli strumenti da utilizzare per i controlli sul background?

- database online

- servizi professionali

- report sul credito

- liste di controllo globali – per verificare eventuali sanzioni o esposizioni penali

Se non sei ancora sicuro di un particolare cliente, puoi sempre assumere qualcuno che ti rappresenti legalmente.

Perché è importante assumere un avvocato?

Può fornire una consulenza esperta sul tuo approccio alle procedure di due diligence dei clienti e garantire che tutto sia fatto correttamente. Un avvocato può anche aiutare a risolvere eventuali problemi legali che potrebbero sorgere quando si ha a che fare con i clienti.

Come assumere un avvocato?

Puoi fare una ricerca online o chiedere raccomandazioni alla tua rete di contatti. Una volta trovati alcuni potenziali candidati, verifica le loro qualifiche ed esperienze per assicurarti che siano adatti al lavoro. Poi fai un colloquio per vedere se sono adatti alla tua azienda.

Quali strumenti dovresti utilizzare per assumere un avvocato?

- ricerca online – per trovare potenziali candidati

- elenchi – per la ricerca di avvocati qualificati

- esame delle qualifiche e dell’esperienza – per assicurarsi che il candidato sia adatto al lavoro da svolgere

Anche dopo aver completato il processo di customer due diligence, è necessario tenere d’occhio le sue azioni.

Perché è importante monitorare l’attività dei clienti?

Per verificare che non stiano effettuando transazioni sospette e per darti la possibilità di reagire in caso contrario. Se noti che un cliente importante effettua dei prelievi consistenti o frequenti, ad esempio, dovresti indagare più a fondo per cercare segni di potenziale riciclaggio di denaro.

Come monitorare l’attività dei clienti?

Esamina regolarmente gli estratti conto o la cronologia delle transazioni. Se noti qualcosa di insolito, prendi le misure più appropriate, ad esempio contattando il cliente o segnalando la sua attività dubbia alle autorità competenti.

Quali strumenti dovresti utilizzare per monitorare l’attività dei clienti?

- estratti conto – per individuare eventuali transazioni sospette

- cronologia delle transazioni – per tracciare l’attività del cliente nel tempo

- revisioni periodiche – per assicurarsi che non vengano tralasciate attività sospette

Devi anche prestare attenzione se un cliente inizia a svolgere attività discutibili, in quanto ciò potrebbe indicare che qualcosa non va bene.

Perché è importante notare i cambiamenti di comportamento?

Può aiutarti a identificare tempestivamente i potenziali problemi e a intervenire per evitare che causino danni. Notando qualsiasi attività insolita puoi indagare ulteriormente e scoprire se il cliente sta compiendo azioni criminali prima che sia troppo tardi.

Come notare i cambiamenti di comportamento?

Presta attenzione al modo in cui il cliente si comporta quando interagisci con lui e tieni traccia delle sue attività commerciali nel corso del tempo. Se noti qualche cambiamento rispetto alla norma, dovresti sollevare il problema direttamente con il cliente o segnalare l’account per un monitoraggio continuo e più accurato.

Quali strumenti dovresti utilizzare per annotare i cambiamenti nel comportamento?

- monitoraggio delle attività nel tempo – per individuare eventuali anomalie

- segnalazione del conto – per contrassegnare un conto come potenzialmente sospetto

Anche se tutto sembra andare bene, dovresti comunque contattare i tuoi clienti dopo un certo periodo di tempo.

Perché è importante fare dei check-in regolari?

Per costruire e mantenere un buon rapporto con il cliente, oltre a permetterti di informarlo su eventuali cambiamenti nella sua situazione o nella sua attività che potrebbero avere un impatto sul suo conto o sulle sue attività con te. I check-in regolari dimostrano che sei interessato al cliente e al suo successo.

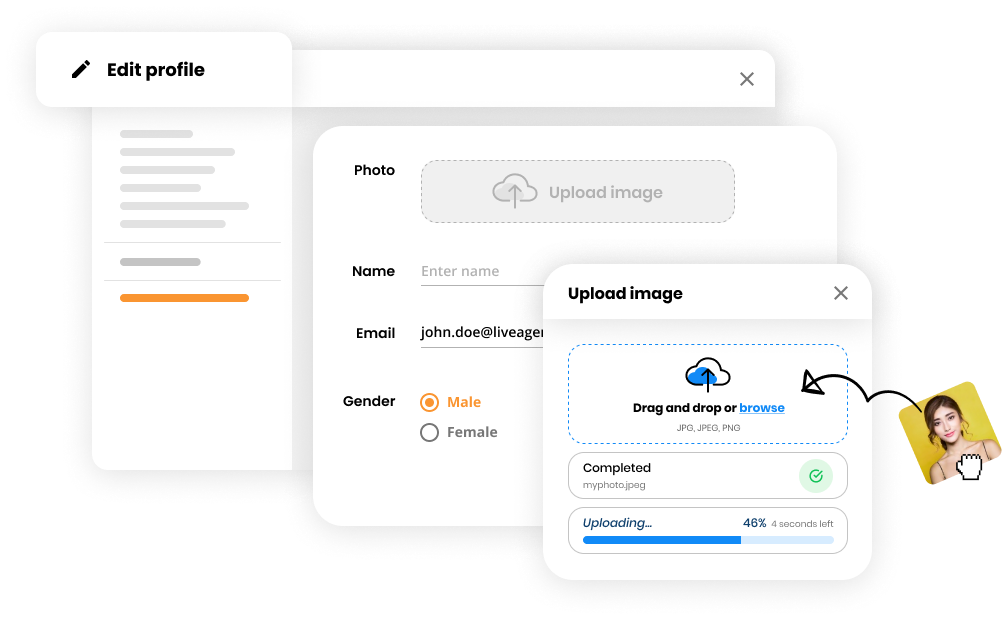

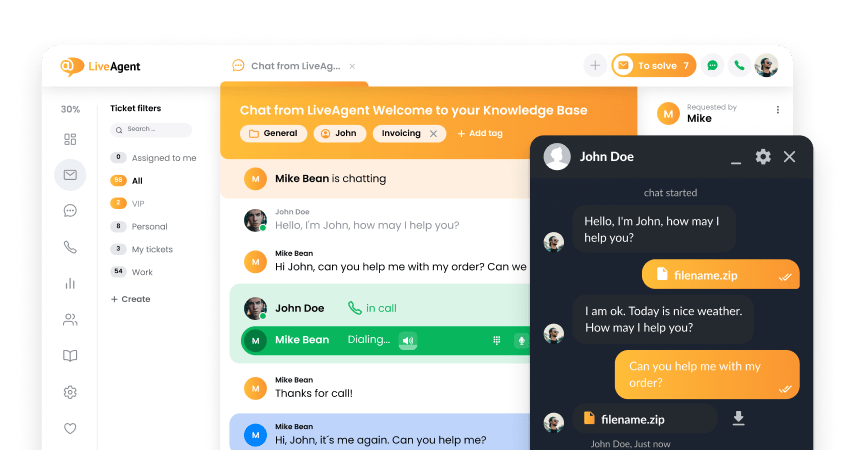

Come eseguire dei controlli regolari?

Utilizza un sistema di Customer Relationship Management (CRM)per programmare contatti regolari con i clienti almeno una volta all’anno (ma anche più frequentemente, se possibile), oppure imposta un sistema di promemoria per te stesso. Puoi anche contattarli semplicemente quando hai qualcosa di specifico da discutere e contattarli tramite il loro metodo di comunicazione preferito utilizzando il software di helpdesk LiveAgent. Questo ti aiuterà a mantenere dei buoni rapporti con i clienti.

Quali strumenti dovresti utilizzare per effettuare controlli regolari?

- sistema di Customer Relationship Management – per archiviare le loro informazioni e programmare i contatti

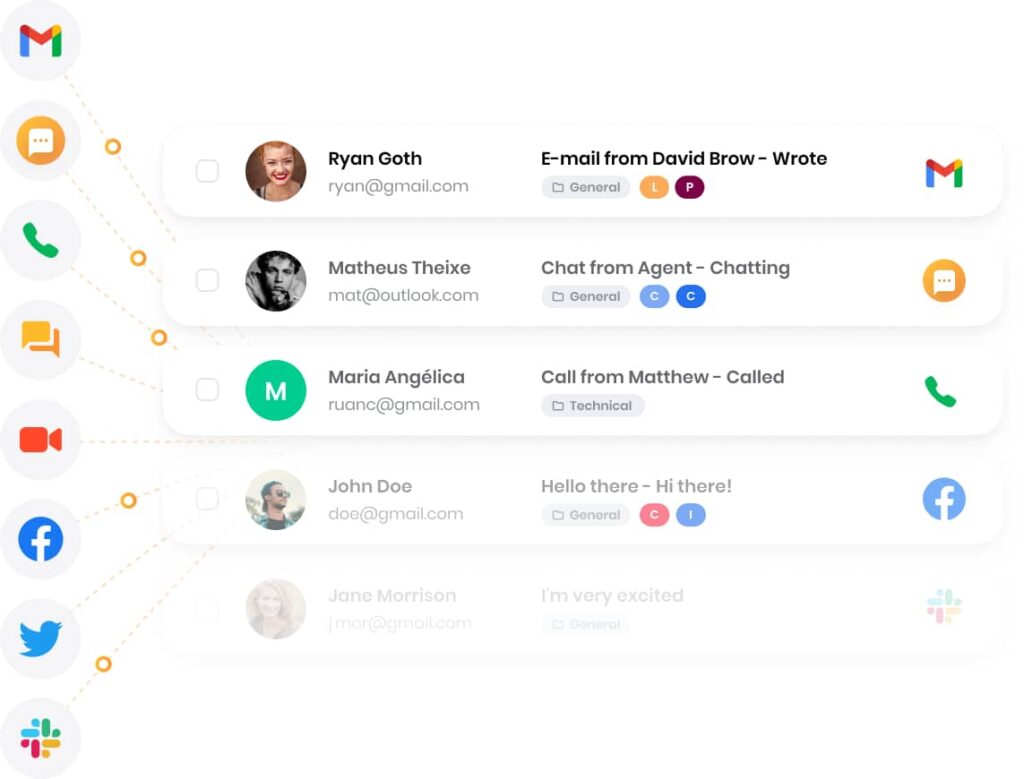

- LiveAgent – per contattarli direttamente tramite il loro canale preferito

- promemoria del calendario – per aiutarti a tenere traccia di quando hai programmato di contattare ogni cliente

Se ritieni che un cliente possa riciclare denaro sporco o essere coinvolto in altre attività criminali, devi segnalarlo alle autorità competenti.

Perché è importante segnalare attività sospette sull’account?

È un obbligo di legge e contribuisce a proteggere la tua azienda e la community in generale da eventuali danni. Devi intervenire se hai il sospetto di riciclaggio di denaro o di altre attività criminali, poiché si tratta di reati gravi che possono avere conseguenze di vasta portata.

Come segnalare attività sospette sull’account?

id="h-idh-esistono-vari-modi-per-segnalare-attivit-sospette-a-seconda-del-paese-o-della-regione-in-cui-si-vive-negli-stati-uniti-ad-esempio-puoi-presentare-una-segnalazione-di-attivit-sospet">id=”h-esistono-vari-modi-per-segnalare-attivit-sospette-a-seconda-del-paese-o-della-regione-in-cui-si-vive-negli-stati-uniti-ad-esempio-puoi-presentare-una-segnalazione-di-attivit-sospet”>Esistono vari modi per segnalare attività sospette, a seconda del Paese o della regione in cui si vive. Negli Stati Uniti, ad esempio, puoi presentare una segnalazione di attività sospetta (SAR) alla Financial Crimes Enforcement Network (FinCEN).

Quali strumenti dovresti utilizzare per segnalare attività sospette sull’account?

- SAR – per la presentazione di una segnalazione alla FinCEN negli Stati Uniti

- autorità competenti – per la segnalazione in altri Paesi e regioni

Le migliori pratiche di due diligence per i clienti

Esegui un controllo dei precedenti di tutti i clienti, compresi i controlli sulla fedina penale e sulla storia creditizia.

Considera l’utilizzo di un Programma di Identificazione dei Clienti (CIP) per verificare l’identità del cliente. In genere si tratta di raccogliere e verificare alcune informazioni sul cliente, come il nome, la data di nascita e il numero di previdenza sociale. Dovresti anche effettuare dei controlli sulla fedina penale e sulla loro situazione finanziaria per assicurarti che il cliente non abbia precedenti di crimini finanziari o altre attività illegali.

Richiedere ed esaminare le copie delle licenze e dei permessi commerciali.

Al momento dell’onboarding di un nuovo cliente, assicurati di richiedere la visione di questi e di qualsiasi altro documento pertinente per i tuoi archivi storici. Questo ti aiuterà a confermare che il cliente è legittimo e che la sua attività opera in modo legale.

Verifica le informazioni di contatto dei clienti

È importante verificare che i dati archiviati siano corretti e aggiornati. Tra questi, il nome, l’indirizzo e-mail, l’indirizzo postale e il numero di telefono del cliente. Dovresti anche assicurarti di avere un modo per raggiungere il cliente in caso di emergenza.

Controlla i profili social media dei tuoi clienti per identificare delle possibili red flag

I social media possono essere un ottimo modo per conoscere i tuoi clienti, ma è anche importante verificare che non ti siano segni che indichino che non sono chi dicono di essere o che sono coinvolti in attività illegali. A tal fine è necessario verificare la presenza di recensioni false, di profili seguiti, di commenti fuori luogo o di qualsiasi altro tipo di comportamento sospetto.

Chiedi delle referenze da parte di altre aziende che hanno lavorato con il cliente

Se non sei sicuro di un cliente, un modo per stare tranquillo è quello di parlare con altre aziende che hanno già lavorato con lui. In questo modo puoi avere la conferma che si tratta di un’azienda legittima, degna di fiducia e affidabile, il che aumenterà le possibilità di avere un buon rapporto con il cliente.

Incontra il cliente di persona per capire meglio come opera da un punto di vista commerciale

Se possibile, è sempre una buona idea avere un colloquio diretto con qualcuno prima di fare affari con lui. In questo modo avrai l’opportunità di conoscerlo meglio e di imparare a conoscere la sua attività in prima persona. È anche un’opportunità per porre eventuali domande e per avere maggiori garanzie che si tratti della persona che dice di essere.

Sintesi della lista di controllo della customer due diligence

- Proteggere le informazioni

- Verificare l’identità del cliente

- Verificare le sanzioni

- Effettuare una valutazione di rischio del cliente

- Raccogliere informazioni aggiuntive

- Verificare le informazioni aggiuntive

- Effettuare dei controlli sul background

- Assumere un avvocato

- Monitorare l’attività dei clienti

- Notare eventuali cambiamenti nel comportamento

- Eseguire dei controlli regolari con LiveAgent

- Segnalare attività sospette sull’account

Frequently Asked Questions

Cos'è la customer due diligence?

La CDD è il processo di indagine approfondita di un potenziale cliente prima di avviare una relazione commerciale con lui. La CDD è una parte importante di qualsiasi piano di gestione del rischio perché può aiutare a proteggere la tua azienda dal coinvolgimento in attività illegali o non etiche. Non eseguire la CCD è quindi un approccio basato sul rischio che può avere gravi conseguenze per la tua azienda.

Come posso condurre un programma di customer due diligence?

Fai molte domande e fai delle ricerche. Compilando un modulo di customer due diligence o seguendo una lista di controllo di conformità come quella fornita in questo articolo, potrai essere certo di aver effettuato controlli approfonditi. Dedicare del tempo all’implementazione di misure adeguate di due diligence dei clienti ti ripagherà nel lungo periodo.

Quali sono i rischi che si corrono se non si completa la lista di controllo della customer due diligence?

In primo luogo, la tua azienda potrebbe essere responsabile di eventuali perdite subite dalla controparte a causa della tua negligenza. In secondo luogo, potresti essere soggetto a sanzioni civili o penali se si scopre che hai partecipato, anche inconsapevolmente, al riciclaggio di denaro o ad altri reati finanziari. In terzo luogo, potresti perdere informazioni importanti sulla controparte che potrebbero essere fondamentali per il tuo processo decisionale. Infine, la tua azienda potrebbe essere inserita in una lista nera per non aver rispettato i requisiti normativi o dalle istituzioni finanziarie se si scopre che hai condotto affari con individui o entità appartenenti a categorie ad alto rischio.

Come posso saperne di più sulla customer due diligence?

Un ottimo punto di partenza è la Foreign Corrupt Practices Act (FCPA) Resource Guide del Dipartimento di Giustizia degli Stati Uniti. La guida copre un’ampia gamma di argomenti relativi alla customer due diligence che dovrebbero essere presi in considerazione quando si esegue la CCD.

Lista di controllo degli standard del servizio clienti

Migliora il servizio clienti con la nostra lista di controllo: politiche, cortesia, automazione e gestione delle aspettative per un supporto eccellente.

Lista di controllo per la formazione degli agenti del servizio clienti

Il miglior servizio clienti è quello che non sbaglia un colpo. Assicurati che il tuo personale sia pronto a tutto con la nostra lista di controllo per la formazione degli agenti del servizio clienti.

La nuova lista di controllo per il call center

Vuoi creare un call center ma non hai idea di dove iniziare? Abbiamo messo insieme una lista di controllo per call center che ti guiderà attraverso ogni passaggio.

You will be

in Good Hands!

Join our community of happy clients and provide excellent customer support with LiveAgent.

Il nostro sito web utilizza i cookie. Continuando a navigare sul nostro sito ti informiamo che assumeremo il tuo consenso all'utilizzo dei cookie come specificato nella nostra politica della privacy e dei cookie.

Want to improve your customer service?

Answer more tickets with our all-in-one help desk software. Try LiveAgent for 30 days with no credit card required.

Hello, I’m Andrej. We’re thrilled to invite you to an exclusive software demo where we’ll showcase our product and how it can transform your customer care. Learn how to achieve your business goals with LiveAgent or feel free to explore the best help desk software by yourself with no fee or credit card requirement.

Andrej Saxon | LiveAgent support team

- How to achieve your business goals with LiveAgent

- Tour of the LiveAgent so you can get an idea of how it works

- Answers to any questions you may have about LiveAgent

Български

Български  Čeština

Čeština  Dansk

Dansk  Deutsch

Deutsch  Eesti

Eesti  Español

Español  Français

Français  Ελληνικα

Ελληνικα  Hrvatski

Hrvatski  Latviešu

Latviešu  Lietuviškai

Lietuviškai  Magyar

Magyar  Nederlands

Nederlands  Norsk bokmål

Norsk bokmål  Polski

Polski  Română

Română  Русский

Русский  Slovenčina

Slovenčina  Slovenščina

Slovenščina  简体中文

简体中文  Tagalog

Tagalog  Tiếng Việt

Tiếng Việt  العربية

العربية  English

English  Português

Português