- EuropaAsiaMedio Oriente

- Tutte le liste di controllo

- Marketing

- Lista di controllo del programma di identificazione dei clienti

Lista di controllo del programma di identificazione dei clienti

Una lista di controllo del programma di identificazione dei clienti aiuta le istituzioni finanziarie a rispettare il Bank Secrecy Act e prevenire il riciclaggio di denaro. Essenziale per AML compliance, include verifiche dell'identità, customer due diligence e gestione del rischio.

- Crea un team antiriciclaggio

- Verificare l’identità di un nuovo cliente

- Creare un profilo per il cliente

- Notificare il nuovo cliente al team AML

- Esaminare le informazioni sul nuovo cliente

- Completare la documentazione Know Your Customer con la lista di controllo KYC di LiveAgent

- Chiedere la documentazione richiesta

- Far eseguire una revisione della documentazione da uno specialista AML

- Eseguire uno screening delle sanzioni

- Preparare un documento di escalation per qualsiasi eventualità

- Assegnare un rating di rischio al cliente

- Approvare o rifiutare un cliente ad alto rischio

- Aprire un account per il cliente sulla base di un livello di rischio accettabile

Il principale programma antiriciclaggio (AML) negli Stati Uniti è il Bank Secrecy Act (BSA), che richiede alle istituzioni finanziarie di sviluppare, implementare e mantenere un programma di identificazione dei clienti (CIP). Lo scopo di un CIP è quello di garantire che un istituto finanziario conosca la vera identità dei propri clienti.

Per essere conformi alla BSA, è necessario seguire una lista di controllo per la creazione del CIP. Questo articolo fornisce una lista di controllo completa da seguire per semplificare il processo.

L’importanza di una lista di controllo del programma di identificazione dei clienti

Sapere quale fase seguire nell’implementazione di un CIP aiuta le istituzioni finanziarie e i loro team legali a rispettare la legge sul segreto bancario e a prevenire le attività di riciclaggio di denaro. Le organizzazioni possono essere sicure di rispettare i loro obblighi finanziari, di raccogliere le informazioni necessarie dai clienti, di verificarne l’identità e di creare un sistema finanziario più sicuro per tutti i soggetti coinvolti.

Chi può trarre vantaggio da una lista di controllo del programma di identificazione dei clienti?

Responsabili della compliance antiriciclaggio

Si tratta di una persona nominata da un istituto finanziario per supervisionare le politiche antiriciclaggio e garantire che non vi siano problemi di conformità ai requisiti normativi. Un professionista della compliance è in genere un dirigente responsabile dello sviluppo e del mantenimento del CIP, nonché della formazione del personale sui suoi requisiti.

Rappresentanti degli account

Sono i dipendenti in prima linea di un istituto finanziario che trattano direttamente con i clienti. Devono essere a conoscenza dei requisiti del programma di identificazione dei clienti per raccogliere correttamente le informazioni sui clienti e verificarne l’identità.

Personale addetto alle tecnologie dell’informazione

Svolgono un ruolo importante nello sviluppo e nella manutenzione dei sistemi utilizzati per archiviare le informazioni sui clienti. Devono inoltre comprendere il funzionamento del CIP per poterlo supportare adeguatamente.

Team di due diligence dei clienti

Questi team sono responsabili della conduzione di una due diligence rafforzata sui clienti a rischio più elevato. Devono avere familiarità con il CIP per valutare correttamente i rischi e adottare le misure appropriate.

Consiglio di amministrazione

Sono responsabili della definizione della direzione strategica dell’istituto finanziario, che include l’approvazione di un CIP. Pertanto, il consiglio di amministrazione deve essere informato sui requisiti del CIP e sul suo impatto sulle operazioni dell’organizzazione.

Proprietà effettiva

Chi ha la titolarità effettiva di un’azienda – una persona che in ultima analisi possiede o controlla un interesse in un’entità giuridica o in un accordo come una società, un trust o una fondazione – ha tutto l’interesse a garantire che i suoi clienti siano legittimi e qualificati per fare affari.

Scopri la lista di controllo del nostro programma di identificazione dei clienti

Questo gruppo di persone sarà responsabile dello sviluppo, dell’implementazione e della manutenzione del CIP.

Perché è importante creare un team antiriciclaggio?

Per garantire la conformità alla BSA, le entità finanziarie devono adottare delle misure per prevenire il riciclaggio di denaro. È fondamentale per la sicurezza di ogni istituto bancario. Essere responsabile del CIP significa che questo team svolge un ruolo fondamentale nel preservare l’integrità dell’organizzazione.

Come creare un team antiriciclaggio?

Non esiste un metodo unico, poiché la composizione di un team antiriciclaggio varia a seconda delle dimensioni e della struttura dell’istituto finanziario in questione. Tuttavia, alcune tappe fondamentali sono la nomina di un responsabile del programma di compliance, che sarà la persona incaricata di supervisionare le politiche e le procedure antiriciclaggio; la creazione di un team di rappresentanti degli account, di personale informatico e di analisti di due diligence dei clienti; la formazione di tutti i dipendenti sui requisiti del programma di identificazione dei clienti.

Quali strumenti dovresti utilizzare per creare un team antiriciclaggio?

- colloqui – per determinare il candidato migliore per il ruolo di responsabile del programma di compliance

- materiale formativo – per istruire i tuoi dipendenti sui requisiti del CIP

- questionari – per valutare le conoscenze del tuo team in materia di conformità all’antiriciclaggio e al CIP

Nell’ambito del processo di onboarding, gli istituti finanziari sono tenuti a confermare che i loro clienti sono quelli che dichiarano di essere.

Perché è importante verificare l’identità di un nuovo cliente?

Confermando l’identità dei clienti, le organizzazioni possono essere sicure di non fare affari con criminali o terroristi. Questo, a sua volta, contribuisce a proteggere il sistema finanziario dagli abusi e a prevenire il riciclaggio di denaro.

Come verificare l’identità di un nuovo cliente?

La verifica può avvenire attraverso l’uso di documenti, l’autenticazione sulla base di conoscenze, metodi non documentali o altri mezzi. I processi approvati dovrebbero essere già stati definiti all’interno del tuo CIP.

Quali strumenti dovresti utilizzare per verificare l’identità di un nuovo cliente?

- lista di controllo CIP – per garantire che si stiano seguendo le procedure di verifica dell’identità richiesteù

- documentazione – per raccogliere le informazioni del clienteù

- autenticazione – per confermare i dati del clienteù

- metodi non documentali – per confermare in altro modo l’identità del cliente

Tracciando il processo di apertura di un nuovo account, puoi sapere quando il cliente è stato inserito, che tipo di account ha aperto e altri dettagli importanti.

Perché è importante creare un profilo per il cliente?

Perché aiuta gli istituti finanziari a tenere traccia dei loro rapporti commerciali. Queste informazioni possono essere utilizzate per valutare i rischi, monitorare le transazioni finanziarie e individuare transazioni o attività sospette.

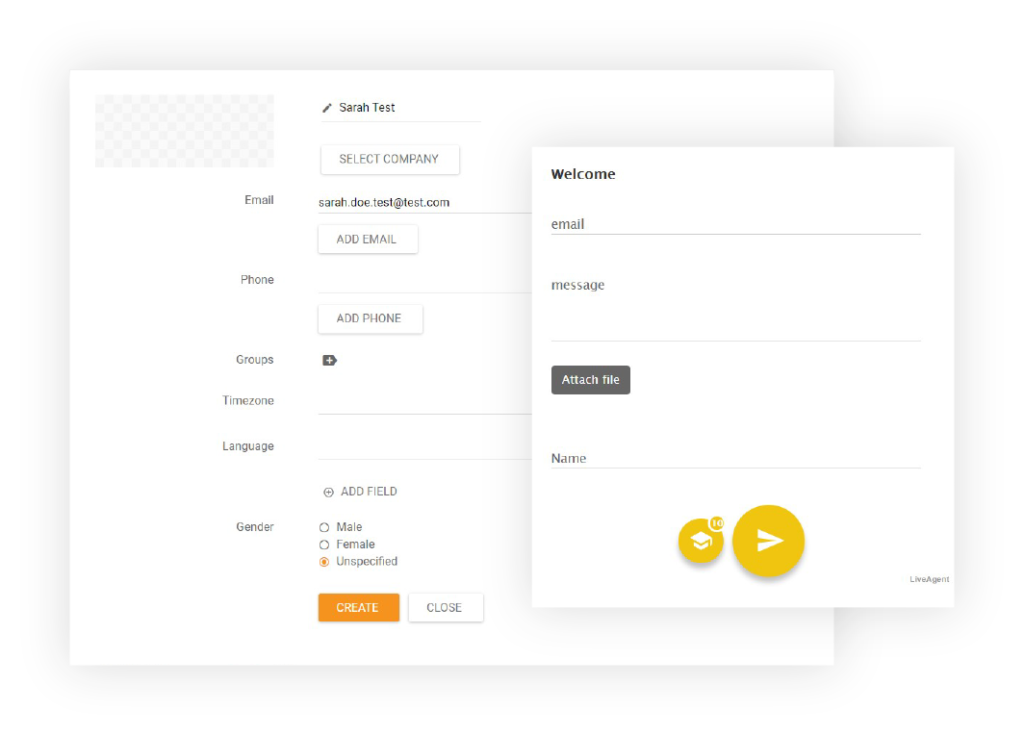

Come si crea un profilo del cliente?

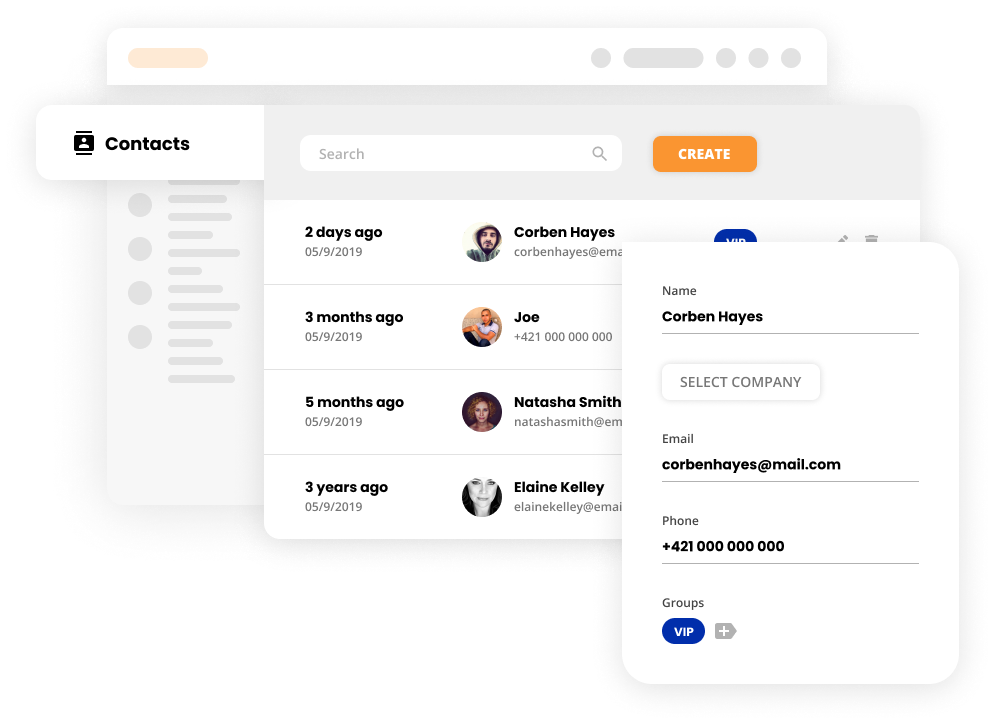

Raccogliendo informazioni su di lui durante il processo di creazione dell’account e memorizzandole in un database centrale. Questi dati possono essere utilizzati per creare un profilo a cui possono accedere tutti i reparti dell’organizzazione.

Quali strumenti dovresti utilizzare per creare un profilo per il cliente?

- modulo di apertura dell’account – per raccogliere i dati del cliente

- modello di profilo del cliente – per creare un formato standard per i profili

- database – per memorizzare le informazioni sui clienti

Il team antiriciclaggio deve essere avvisato ogni volta che viene accolto un nuovo cliente.

Perché è importante notificare un nuovo cliente al team AML?

Permette al team di valutare i rischi associati al cliente e di decidere se è necessario adottare delle misure aggiuntive. Inoltre, contribuisce a garantire che l’istituto finanziario soddisfi i requisiti di conformità del CIP.

Come notificare un nuovo cliente al team antiriciclaggio?

Puoi inviare un’e-mail o fare una telefonata. La notifica deve includere tutte le informazioni rilevanti sul cliente, come il nome, l’indirizzo e la data di nascita.

Quali strumenti dovresti utilizzare per notificare al team antiriciclaggio la presenza di un nuovo cliente?

- strumento di comunicazione – per contattare il team antiriciclaggio (telefono, e-mail)

- profilo del cliente – per fornire al team tutti i dettagli rilevanti sul cliente

Esamina i dettagli forniti dai rappresentanti dell’account durante i colloqui con i clienti, nonché i dati provenienti dalla documentazione e dal processo di autenticazione.

Perché è importante rivedere le informazioni su un nuovo cliente?

Per assicurarsi che tutte le informazioni richieste siano state raccolte e che tutto sia stato verificato. Inoltre, consente di individuare eventuali segnali di allarme che potrebbero essere sfuggiti durante lo screening iniziale.

Come esaminare le informazioni su un nuovo cliente?

Esamina tutti i dati disponibili con un pettine a denti stretti. Ciò comprende colloqui con i rappresentanti dei clienti, l’esame della documentazione e l’autenticazione dei dati del cliente.

Quali strumenti dovresti utilizzare per esaminare le informazioni su un nuovo cliente?

- modulo di apertura dell’account – per raccogliere i dati del cliente

- autenticazione – per confermare l’identità del cliente

- lista di controllo CIP – per assicurarsi che si stiano seguendo le procedure indicate

Il KYC è un insieme di moduli e domande che devono essere compilati e conservati per ogni nuovo cliente.

Perché è importante compilare la documentazione KYC?

Per consentire agli istituti finanziari di raccogliere tutte le informazioni necessarie sui loro clienti. Questi dati possono poi essere utilizzati per determinare i livelli di rischio prima di fare affari con loro.

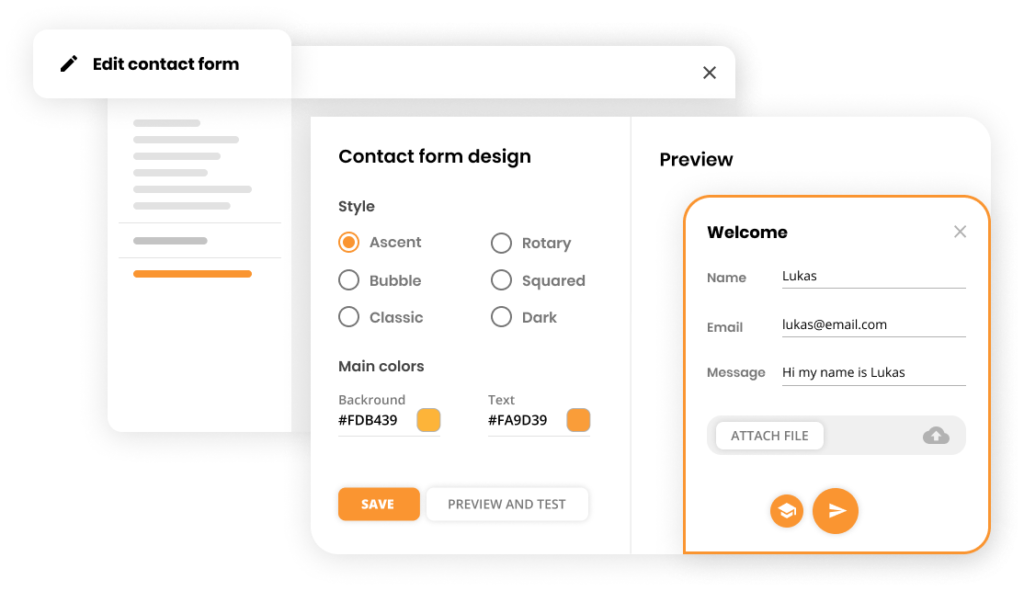

Come completare la documentazione KYC?

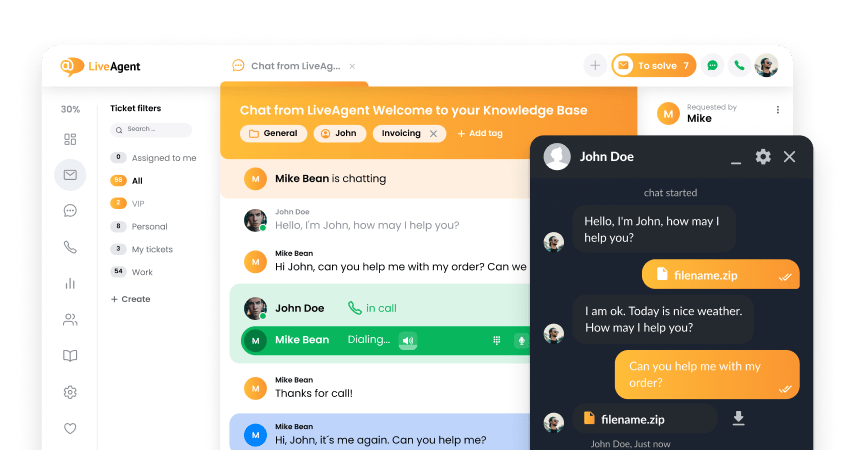

Chiedi al cliente di seguire tutte le istruzioni del modulo e di rispondere a tutte le domande in modo veritiero. Il modulo deve poi essere firmato sia dal cliente che da un rappresentante della tua organizzazione. Utilizza la lista di controllo KYC di LiveAgent per non perderti nessun passaggio.

Quali strumenti dovresti utilizzare per completare la documentazione KYC?

- lista di controllo KYC di LiveAgent – per completare tutti i passaggi richiesti

- modulo KYC – per raccogliere i dati del cliente

- profilo del cliente – per fornire tutti i dettagli rilevanti

Per verificare l’identità del cliente, dovrai raccogliere alcuni dettagli e documenti di conferma.

Perché è importante richiedere la documentazione prevista?

Per confermare l’identità del cliente e verificare che sia chi dice di essere. Inoltre, ti permette di cogliere eventuali segnali di allarme che potrebbero esserti sfuggiti durante lo screening iniziale.

Come richiedere la documentazione prevista?

Contatta il cliente utilizzando il suo metodo di comunicazione preferito, richiedendo tutte le informazioni pertinenti. I documenti necessari possono variare a seconda del Paese in cui si opera, ma in genere includono un documento d’identità rilasciato dal governo, una prova di indirizzo (ad esempio un estratto conto), la data di nascita, ecc.

Quali strumenti dovresti utilizzare per richiedere la documentazione prevista?

- strumento di comunicazione – per contattare il cliente (telefono, e-mail)

- profilo del cliente – per memorizzare tutte le sue informazioni

Verificare che tutte le informazioni del cliente siano complete e corrette.

Perché è importante che uno specialista dell’antiriciclaggio effettui una revisione?

Per verificare che tutta la documentazione sia in ordine e che non ti siano sfuggite delle “red fleg”. Ciò contribuisce a proteggere la tua organizzazione dai crimini finanziari.

Come far eseguire una revisione da parte di uno specialista AML?

Lo specialista AML esamina tutta la documentazione e controlla che tutto sia in ordine. Segnalerà inoltre eventuali transazioni sospette, attività finanziarie strane o informazioni mancanti.

Quali strumenti dovresti utilizzare per fare una revisione da uno specialista dell’antiriciclaggio?

- profilo del cliente – per fornire tutti i dettagli rilevanti sul cliente

- strumento di comunicazione – per contattare il cliente (telefono, e-mail)

Consiste nel verificare il nome del cliente negli elenchi già pubblicati.

Perché è importante effettuare uno screening delle sanzioni?

Per assicurarsi di non fare affari con persone o organizzazioni che figurano in questi elenchi. Questo, a sua volta, contribuisce a proteggere la tua azienda dai crimini finanziari.

Come effettuare uno screening delle sanzioni?

Sono disponibili diversi strumenti di screening, come WorldCheck o LexisNexis. È sufficiente inserire il nome del cliente nel sistema per eseguire un controllo sui database pertinenti.

Quali strumenti dovresti utilizzare per effettuare lo screening delle sanzioni?

- WorldCheck

- LexisNexis

Se il nome del potenziale cliente viene segnalato in uno dei controlli di screening, dovrai indagare ulteriormente.

Perché è importante preparare un documento di escalation?

Questo documento contiene tutte le informazioni rilevanti sul cliente e sul suo account. Verrà utilizzato per passare il caso a un manager di livello superiore per un’ulteriore revisione.

Come preparare un documento di escalation?

In questo caso può essere utile un modello, quindi cercalo online se la tua organizzazione non ne ha già uno. In caso contrario, è sufficiente compilare tutte le informazioni pertinenti e inviarlo per la revisione.

Quali strumenti dovresti utilizzare per preparare un documento di escalation?

- modelli

- profilo del cliente

Dopo aver esaminato tutta la documentazione, assegna un punteggio al cliente in base alla sua potenziale pericolosità per la tua azienda.

Perché è importante assegnare un punteggio di rischio al cliente?

Per poter dare priorità ai casi e concentrarsi sui clienti che rappresentano il rischio maggiore per l’azienda. Questo aiuta anche il responsabile della compliance a decidere se approvare o rifiutare il potenziale cliente.

Come assegnare una valutazione del rischio cliente?

Esistono vari metodi per farlo, ma è possibile utilizzare un semplice sistema di punteggio. Assegna dei punti in base a fattori quali il Paese di origine del cliente o il suo settore.

Quali strumenti dovresti utilizzare per assegnare un rating di rischio al cliente?

- profilo del cliente

- strumenti di valutazione del rischio – per assegnare un punteggio al potenziale cliente in base alla sua responsabilità percepita

- agenzie di segnalazione dei consumatori – per informazioni sui pagamenti e sullo storico delle attività di credito, ecc.

Se il potenziale cliente è considerato un possibile pericolo, la decisione di fare affari con lui deve essere presa dal responsabile della compliance.

Perché è importante approvare o rifiutare un cliente ad alto rischio?

Per ridurre le possibilità di fare affari con individui o organizzazioni che possono rappresentare una minaccia per la tua azienda. A sua volta, ciò contribuisce a proteggere l’azienda da responsabilità finanziarie.

Come si approva o si respinge un cliente ad alto rischio?

La decisione viene presa dal responsabile della compliance dopo aver esaminato tutte le informazioni pertinenti. Il responsabile della compliance approverà l’apertura dell’account o lo rifiuterà, a seconda della ragionevole convinzione che si tratti di un cliente ad alto rischio.

Quali strumenti dovresti utilizzare per approvare o rifiutare un cliente ad alto rischio?

- profilo del cliente

- strumento di comunicazione

Se il cliente viene approvato, dovrai creare un profilo per lui nel tuo sistema.

Perché è importante aprire un’account per il cliente in base al rischio accettabile?

Per poter iniziare a fare affari con loro e iniziare a generare entrate.

Come aprire un’account per il cliente in base al rischio accettabile?

Il processo varia a seconda delle procedure interne della tua organizzazione, ma in genere è necessario compilare alcuni documenti e sottoporli all’approvazione. Una volta che tutto è stato controllato e approvato, l’account verrà aperto nel tuo sistema dopo il periodo di attesa richiesto.

Quali strumenti dovresti utilizzare per aprire un’account per il cliente in base al rischio accettabile?

- profilo del cliente – da sottoporre ad approvazione

- strumento di apertura dell’ account – per aprire un’account una volta che tutto è stato approvato

- strumento di monitoraggio – per redigere una segnalazione di attività sospetta dopo l’apertura dell’account, se necessario

Metodi per identificare efficacemente un cliente

Registrazione

Il primo passo di qualsiasi programma di identificazione dei clienti è quello di assicurarsi di avere dei registri completi e accurati di tutti i clienti, in modo da poter fornire loro il miglior servizio possibile.

Confronto tra gli elenchi governativi

Un altro modo per identificare i tuoi clienti è confrontarli con gli elenchi governativi di individui e organizzazioni segnalati come ad alto rischio. In questo modo è possibile escludere chiunque possa rappresentare una minaccia per la tua attività.

Fornire un preavviso adeguato

Nell’ambito del tuo programma di identificazione dei clienti, dovrai informare i clienti della raccolta dei loro dati personali con un certo numero di giorni lavorativi di anticipo. L’avviso deve essere chiaro e ben visibile e deve spiegare perché state raccogliendo le informazioni e come verranno utilizzate.

Stabilire i criteri di esenzione

È possibile che alcuni clienti siano esenti dal programma di identificazione dei clienti. Stabilire in anticipo i criteri di esenzione ti evita di raccogliere inutilmente informazioni da persone che non rappresentano un rischio per la tua azienda.

Audit e test

L’aggiornamento regolare del programma di identificazione dei clienti è essenziale per mantenerlo efficacemente operativo. Questo processo aiuta a identificare eventuali punti deboli del sistema e a garantire la conformità a tutte le normative bancarie vigenti.

Sintesi della lista di controllo del programma di identificazione dei clienti

- Crea un team antiriciclaggio

- Verificare l’identità di un nuovo cliente

- Creare un profilo per il cliente

- Notificare il nuovo cliente al team AML

- Esaminare le informazioni sul nuovo cliente

- Completare la documentazione Know Your Customer con la lista di controllo KYC di LiveAgent

- Chiedere la documentazione richiesta

- Far eseguire una revisione della documentazione da uno specialista AML

- Eseguire uno screening delle sanzioni

- Preparare un documento di escalation per qualsiasi eventualità

- Assegnare un rating di rischio al cliente

- Approvare o rifiutare un cliente ad alto rischio

- Aprire un account per il cliente sulla base di un livello di rischio accettabile

Frequently Asked Questions

Che cos'è un programma di identificazione dei clienti?

Una CIP è un insieme di politiche appropriate, specifiche e basate sul rischio che le istituzioni finanziarie utilizzano per verificare l’identità dei propri clienti. Questo processo aiuta a prevenire le frodi e le attività di riciclaggio di denaro ed è richiesto dalla legge in molte giurisdizioni.

Quali sono le migliori pratiche CIP?

Stabilisci delle politiche chiare e concise che disciplinino le procedure di identificazione dei clienti. Forma i tuoi dipendenti su come identificare correttamente i clienti, usa la tecnologia per automatizzare i processi di identificazione e rivedi regolarmente le procedure di identificazione dei clienti.

Chi deve rispettare i requisiti CIP?

Banche private, cooperative di credito, associazioni di risparmio e prestito, compagnie di assicurazione, broker-dealer registrati presso la SEC e qualsiasi altro tipo di entità legale. Lo scopo di un CIP è quello di impedire che questi istituti facilitino inconsapevolmente delle attività finanziarie criminali mantenendo conti o completando transazioni finanziarie per individui o entità che cercano di nascondere la propria identità per scopi illegali.

Quali sono i vantaggi di un CIP?

Per un’entità commerciale, fornisce un meccanismo per scoprire e verificare i dettagli dei propri clienti per ridurre il rischio di furto d’identità, frode e transazioni sospette. Garantisce l’adesione ai requisiti normativi governativi, come il Know Your Customer. Inoltre, dispone di un programma di conformità antiriciclaggio. Per i clienti, i CIP rappresentano un modo per proteggere le informazioni personali e garantire la sicurezza delle transazioni.

Come posso assicurarmi che il mio CIP sia efficace?

Prima di tutto, definisci chiaramente le finalità e gli obiettivi del programma. Che cosa stai cercando di ottenere? Chi sono i tuoi clienti target? Quali informazioni di identificazione ti servono? Rispondere a queste domande ti aiuterà a creare un programma di identificazione dei clienti mirato ed efficace. Inoltre, puoi seguire una lista di controllo di conformità come questa, in modo da non tralasciare nessun passaggio cruciale.

Quali sono le sanzioni per il mancato rispetto dei requisiti CIP?

A seconda della specifica normativa federale violata, le sanzioni possono includere multe pecuniarie, sanzioni penali come la reclusione, la revoca di una licenza commerciale rilasciata dal governo o dell’atto costitutivo, la confisca di prodotti o attrezzature e/o l’esclusione dalla partecipazione a programmi governativi per chiunque sia proprietario effettivo e/o faccia parte del consiglio di amministrazione.

Con quale frequenza devo rivedere il mio CIP?

Il momento esatto dipende dalla natura della tua attività e dal rischio di attività criminali, ma in genere una revisione periodica, almeno ogni trimestre, è un periodo ragionevole per mantenere l’accuratezza. La chiave per un CIP efficace è rimanere aggiornati sui cambiamenti della tua base di clienti e mantenere registri accurati.

You will be

in Good Hands!

Join our community of happy clients and provide excellent customer support with LiveAgent.

Il nostro sito web utilizza i cookie. Continuando a navigare sul nostro sito ti informiamo che assumeremo il tuo consenso all'utilizzo dei cookie come specificato nella nostra politica della privacy e dei cookie.

- How to achieve your business goals with LiveAgent

- Tour of the LiveAgent so you can get an idea of how it works

- Answers to any questions you may have about LiveAgent

Български

Български  Čeština

Čeština  Dansk

Dansk  Deutsch

Deutsch  Eesti

Eesti  Español

Español  Français

Français  Ελληνικα

Ελληνικα  Hrvatski

Hrvatski  Latviešu

Latviešu  Lietuviškai

Lietuviškai  Magyar

Magyar  Nederlands

Nederlands  Norsk bokmål

Norsk bokmål  Polski

Polski  Română

Română  Русский

Русский  Slovenčina

Slovenčina  Slovenščina

Slovenščina  简体中文

简体中文  Tagalog

Tagalog  Tiếng Việt

Tiếng Việt  العربية

العربية  English

English  Português

Português